В режиме спецналога

Налог на самозанятость и его применение: мифы и реальность

/12-%D1%80%D0%B5%D0%BF%D0%B5%D1%82%D0%B8%D1%82%D0%BE%D1%80-%D0%BF8-min.jpg?1548910824846)

Некоторые фрилансеры допускают возможность легализации их деятельности, если государство найдёт механизмы, как их в этом заинтересовать.

Варианты снижения доли «серой зоны» в экономике страны сегодня ищут на всех уровнях власти. Этим озабочены и Минфин России, и Госдума, и Федеральная налоговая служба, и региональные парламенты, и исполнительные органы. Вопрос не праздный, учитывая, что точной оценки этой доли не может назвать никто, но, по приблизительным данным, от четверти до трети всех сумм, выплачиваемых в качестве вознаграждения за труд, являются «серыми зарплатами». Одним из способов выведения из тени хотя бы части этих денег стало принятие в России закона о проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход», который в народе окрестили «налогом с самозанятых».

Закон начал работать с 1 января 2019 года, в качестве экспериментальной площадки выбраны четыре региона: Москва, Московская и Калужская области, Татарстан. Срок действия эксперимента — 10 лет (до 31 декабря 2028 года). Но, уже начиная с 2020 года, регионы могут добровольно присоединяться к проекту, если итоги за 2019 год по четырём первым площадкам окажутся положительными.

Под закон подпадают те, кто получает доход «от деятельности, при ведении которой они не имеют работодателя и не привлекают наёмных работников по трудовым договорам». Годовой доход самозанятого не может превышать 2,4 млн рублей. Налоговые ставки составляют 4% процента для доходов, полученных от реализации товаров, работ, услуг, сдачи жилья в аренду физическим лицам. При работе с юридическими лицами ставка составит 6%. 63% от собранной суммы будет поступать в региональный бюджет по месту работы, 37% — зачисляться в бюджет Фонда обязательного медицинского страхования.

Практически сразу после принятия закона в интернете стали распространяться советы работодателям: якобы они могут использовать новый закон для оптимизации налогов. Для этого нужно всего лишь уволить сотрудников, чтобы они оформились как самозанятые и, соответственно, платили по 4—6% налога вместо 13% НДФЛ. На самом деле всё не так просто, поясняет начальник юридического направления компании «План Б» Елена Кукушкина:

/12-%D0%BA%D1%83%D0%BA%D1%83%D1%88%D0%BA%D0%B8%D0%BD%D0%B011-min.jpg?1548910760116)

— Не могу назвать налог на профессиональный доход высокоэффективным инструментом минимизации зарплатных налогов — как минимум потому, что не все виды деятельности подпадают под объект налогообложения налогом на профессиональный доход. Но даже если подпадают, то уволить работника и нанять его как самозанятого, чтобы сэкономить, не особо у работодателя получится. Да, работник сможет зарегистрироваться в мобильном приложении в качестве самозанятого, но работодатель никакой выгоды в такой ситуации не получит. Дело в том, что доход от бывшего работодателя в течение двух лет после увольнения не подпадает под специальный налоговый режим. Законодатель, естественно, предполагал, что с его введением, подобное «желание» появится у многих работодателей, потому предусмотрел в законе подобную оговорку.

Скрыть же от налоговых органов факт получения денег от бывшего работодателя не удастся, уверена Елена Кукушкина, поскольку все расчёты с клиентами должны проводиться через приложение «Мой налог». При получении денег самозанятый должен сформировать в мобильном приложении чек о получении дохода и указать ИНН плательщика. Этот чек автоматически попадает в налоговый орган, а сведениями о работниках, в том числе и бывших, там располагают. Ну и не стоит забывать про тесное взаимодействие инспекций с банками, добавляет юрист, поэтому кто, кому и за что заплатил, для налоговой не секрет.

Но ведь возможно и использование более сложной модели, помогающей не «светить» компанию, которая реально платит тому или иному сотруднику. Может, в такой ситуации финт с самозанятыми сработает?

— Приведу пример. Компания уволила часть работников, которые сразу после этого зарегистрировались в качестве самозанятых, — отвечает Елена Кукушкина. — После перехода на специальный налоговый режим уволенные работники стали предоставлять аналогичные услуги другой компании, а их стоимость оказалась сопоставима с их зарплатой до увольнения. Если эти компании можно признать взаимозависимыми, то при проведении выездной налоговой проверки доказать оптимизацию несложно. Особенно если ситуация будет «отягощена» дополнительными признаками: переводом контрактов с одной компании на другую; арендой самозанятыми рабочих мест; формулировками договора, косвенно указывающими на необходимость соблюдения правил внутреннего трудового распорядка и другими.

Кроме того, не нужно забывать и про интересы самих сотрудников, которых ещё нужно убедить в необходимости такого перевода, напоминает юрист. Ведь для многих трудовые отношения ценятся за саму возможность обладания определёнными гарантиями (правом на оплачиваемый отпуск, оплату больничного и др.), которых лишаются самозанятые. Найдутся и те, кто вспомнит о своей будущей пенсии, поскольку период работы в качестве самозанятого не учитывается как трудовой стаж.

Но тем не менее рациональное зерно в рассматриваемом механизме есть, признаёт Елена Кукушкина:

— Полагаю, не стоит ожидать массовых переводов работников в самозанятые как минимум в рамках одной группы компаний, но с «новыми» людьми этот налоговый режим можно использовать сразу. Поэтому в ситуациях, где подобная экономия возможна, думаю, такой инструмент будет использоваться.

В качестве ещё одной возможности применения налога на самозанятость для оптимизации выплат часто называют переход на его использование индивидуальных предпринимателей. Возможен ли массовый исход ИП в самозанятые? Вряд ли, считает Елена Кукушкина:

— На мой взгляд, массового перехода не будет — по крайней мере, в ближайший год. Во-первых, многие с осторожностью и недоверием относятся к подобным изменениям со стороны государства, которые к тому же имеют статус «эксперимента». Во-вторых, часть ИП просто не пройдёт критерий отбора по выручке — сумма дохода не должна превышать скромные 2,4 миллиона рублей за год. В-третьих, не получится применять этот режим, если ИП привлекает наёмных работников. В-четвёртых, найдутся те, кого напугают высокие штрафы за сокрытие выручки, хотя я и сомневаюсь, что на настоящем этапе развернётся практика массового привлечения самозанятых к ответственности за подобные нарушения.

Кроме того, процесс перехода из ИП в самозанятые сопряжён со многими дополнительными условиями. Елена Кукушкина ссылается на обнародованное в конце декабря письмо ФНС о порядке уведомления о начале и прекращении применения нового спецрежима. Согласно этому документу, ИП необходимо провести ряд мероприятий, сопутствующих закрытию ИП и регистрации в качестве самозанятого. ИП нужно рассчитаться с сотрудниками по зарплате, закрыть все внешние долги, собрать дебиторскую задолженность, снять онлайн-кассы с учёта, уплатить страховые взносы за себя, закрыть расчётные счета после уплаты налогов и сборов. И только после выполнения всех этих условий можно регистрироваться в качестве самозанятого. При этом в течение месяца нужно не забыть подать уведомление о прекращении применения УСН, ЕНВД, ЕСХН — новый спецрежим совмещать с ними нельзя. Таким образом, предпринимателю необходимо тщательно взвесить все плюсы и минусы, прежде чем решиться на смену налогового режима.

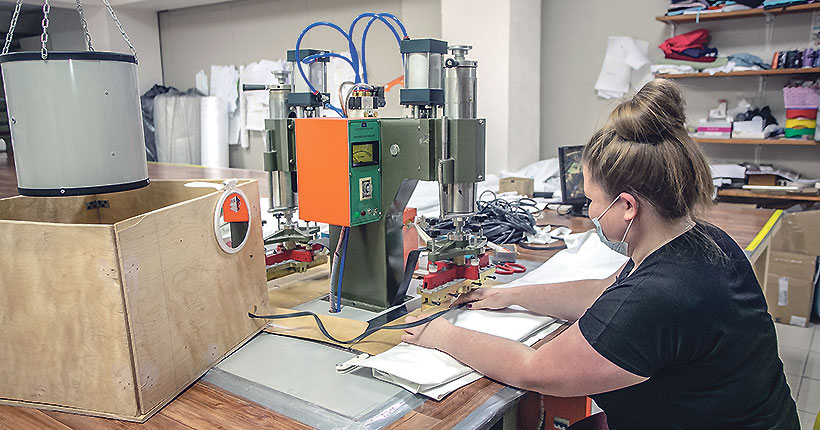

Что касается самозанятых, которые сегодня никак не оформлены и спокойно шьют или вяжут на заказ, пекут торты или нянчат чужих детей, делают причёски или маникюр на дому, то что может заставить их официально зарегистрироваться в качестве самозанятых? Ведь, согласно закону, «физические лица вправе применять специальный налоговый режим», то есть в обязанность им это не вменяется.

— На мой взгляд, сектор фрилансеров — целевая аудитория, на которую был рассчитан этот закон — может просто не увидеть для себя необходимости постановки на учёт в качестве плательщика налога на профессиональный доход, — предполагает Елена Кукушкина. — Особенно учитывая, что на настоящий момент механизмы контроля соотношения доходов и расходов конкретного гражданина не отработаны в полной мере.

Так ли это? «Ведомости» опросили несколько человек, зарабатывающих на жизнь фрилансом.

Ольга — парикмахер, раньше работала как ИП. После достижения пенсионного возраста с предпринимательством покончила, став официально неработающей, — пенсия сразу заметно увеличилась. Сейчас по неофициальной договорённости арендует кресло в одном из салонов, деньги получает наличными, о новом налоге толком ничего не знает, платить его не собирается — в крайнем случае, будет работать только на дому и «пусть попробуют что-нибудь доказать».

Сергей — портной, много лет работает только на себя, имеет репутацию и постоянный круг клиентов, никаких налогов платить не намерен: «Во имя чего мне расставаться с честно заработанными деньгами? Какие выгоды я получу? Никаких. Так о чём говорить?»

Иван — репетитор, имеет официальное место работы, где платит налоги, фрилансом подрабатывает. Уверен, что «вычислить» это невозможно: работа за наличный расчёт плюс то, что занятия проходят на дому, а значит, их вообще можно расценивать просто как консультацию. Но при этом именно Иван — кстати, самый молодой из наших респондентов — допускает возможность легализации, если государство найдёт механизмы заинтересовать в этом: например, можно будет в статусе самозанятого взять кредит или ипотеку.

Татьяна МАЛКОВА | Фото Валерия ПАНОВА

Материалы по теме:

Как многодетная семья из Новосибирской области благодаря соцконтракту повышает уровень достатка, разводя царскую птицу

Как самозанятым уплачивать страховые взносы на обязательное пенсионное страхование?

В этом году порядка 400 семей региона смогут завести или расширить подсобное хозяйство с помощью социального контракта с государством

Более 7,3 тысячи социальных контрактов планируют заключить в регионе в 2025 году в рамках нового нацпроекта «Семья»

Повар, массажист, швея: какие новые профессии можно получить благодаря социальному контракту?

«Минская», «Краковская» и «Гуцульская». Более десятка разновидностей мясных полуфабрикатов изготавливают в своём колбасном цехе супруги Климовы

Как в Новосибирской области начать свой бизнес — даже такой уникальный, как проведение проверок на детекторе лжи, — с помощью соцконтракта?

Коты со стразами и машины из кристаллов: необычный бизнес-проект воплощает в жизнь жительница Новосибирской области

Как социальный контракт помогает жителям Новосибирской области вести личное подсобное хозяйство

Всё больше жителей Новосибирской области реализуют свои бизнес-планы благодаря социальному контракту

Заключившие соцконтракт новосибирцы открывают для туристов красоты региона и устраивают семейные кафе

От платьев до деталей бронежилетов: какому производству дали «зелёный свет» соцконтракты?

Как проблемы со здоровьем помогли новосибирской предпринимательнице начать новый и перспективный бизнес

Как жители Новосибирской области открывают свой бизнес с помощью социального контракта? «Ведомости» побывали в семейной мастерской плетёной мебели

Семья Андреевых из деревни Воробьёво полностью обеспечивает себя молоком, яйцами, сыром и творогом

Как многодетная семья из Колыванского района преодолевает свалившиеся на них трудности?

От пекарен шаговой доступности до страусиных ферм: для чего новосибирцы заключают социальные контракты?

Более тысячи новосибирцев ежегодно открывают свой бизнес при помощи социального контракта

В Новосибирской области завершается декада самозанятых. Сколько их в регионе, чем они занимаются и как их поддерживает государство?

Как в Новосибирской области можно начать новую профессиональную жизнь с помощью государства

В Новосибирской области 176 человек открыли своё дело благодаря социальному контракту

Социальные контракты не только помогают выжить малообеспеченным семьям, но и способствуют заметному снижению безработицы

За счёт чего стали богаче местные бюджеты? Сколько самозанятых зарегистрировано в регионе? Как введение онлайн-касс отразилось на заявленных объёмах выручки?

С 1 января 2019 года в четырёх регионах страны начинают взимать налоги с самозанятых. Когда новация дойдёт до Новосибирской области? Станет ли от этого весомее областная казна?